経営管理部のMKです。

最近は将来への資産形成の意識の高まりから、毎月など定期的に決まった金額を投資に回している人もいると思います。もしかすると知らずに使っている方もいるかもしれませんが、これは「ドルコスト平均法」という投資手法になります。

ドルコスト平均法とは

ドルコスト平均法と聞くと外貨のドルを思い浮かべるかもしれませんが、ドルとは無関係で、日本円での投資もドルコスト平均法と呼びます。投資信託の基準価額は日々上下していますが、どんな値動きをしていても一定の金額を定期的に買い付けていくのがドルコスト平均法の基本です。

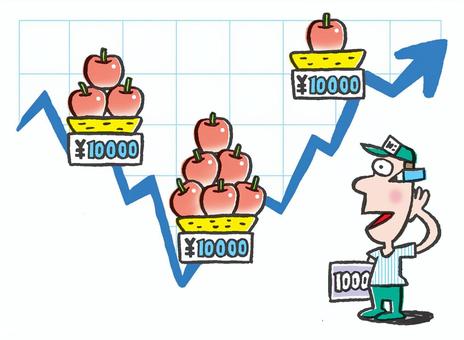

具体的な例は下記になります。ドルコスト平均法では毎月1万円ずつを投資、一定口数購入では毎月1万口ずつ購入した場合の平均単価は以下になります。

投資金額は最終的に同じ5万円になりましたが、ドルコスト平均法は安いときにたくさん買えるため、購入口数はドルコスト平均法のほうが多くなり、平均単価も9,778円と安くなります。

メリット

金融商品に投資をする際は、一度にまとまった資金を用意して、なるべく安いタイミングで買い、高くなってから売ることで利益の最大化を狙うことは1つの方法です。しかし、投資に慣れていない場合は、売買のタイミングを掴むことが難しく、高値で購入してしまったり(高値掴み)、急な価格変動を目の当たりにして慌てて売却してしまったり(狼狽売り)するケースが珍しくありません。結果として、思うような利益を得られないこともあります。

一方、ドルコスト平均法なら、投資期間の途中で価格変動がおきても、一喜一憂せずに済みます。ドルコスト平均法において価格の下落は安い価格で多く購入できることにつながり、価格が上昇したときは自動的に購入量が少なくなるため、高値掴みをするリスクが抑えられます。一括投資と比べて精神的な負担が少ない投資手法ともいえるでしょう。

デメリット

ただし、ドルコスト平均法なら絶対に安全というわけではありません。先ほどあげた例は基準価額が上下するパターンでしたが、値動き次第では不利になります。たとえば基準価額が下がる一方の場合、そのまま買い続けていると大きな損失を被るかもしれません。

一方、基準価額が右肩上がりの場合でも、ドルコスト平均法では少量ずつしか購入できません。安いときに一括でまとめて買いたいと思っても、決まった金額しか購入できないというデメリットが生じます。

また、短期的な売買には適していません。一定の期間で大きな利益を得るのは難しいでしょう。長期的にじっくり積み立てたい人に向いている投資方法です。

—

簡単にまとめましたが、積立ニーサやiDeCoもこの手法になります。参考までにお読みいただけると幸いです。 文:MK