経営管理部のTHです。今年も半分を切って数ヶ月になりました。身体がとろけるくらいに太陽が照りつける毎日ですが、大きな会社だと年末調整どうしようかなんて話も出始める時期です。そこで今回は配偶者控除の話をします。

配偶者控除を受けるための目安

配偶者控除を受けるための配偶者の年収は103万円以下。という話をしばしば目にします。

また、配偶者控除と同額の配偶者特別控除を受けるには150万円を超えられません。

加えて201万円は配偶者特別控除が受けられなくなるラインです。

年収を100万円に抑えておけば所得税も住民税も引かれません。

これらを〇〇万円の壁と名付けて配偶者の年収を調整する目安にしています。

しかしながら能力的に稼げるにも関わらず、壁を気にして収入を調整するメリットはあるのでしょうか?

扶養に入ると大きな節税になる

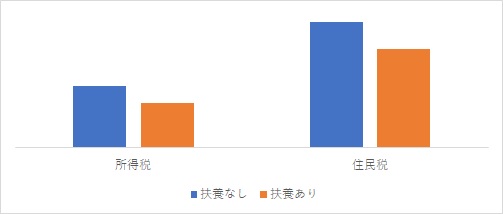

本人配偶者共に40歳未満、本人の年収360万円の人を例にとります。社会保険料の合計は523,000円程度です。この場合の所得税は73,300円です。配偶者控除を受けると所得税は53,900円です。19,400円減ります。

配偶者控除は住民税にも影響します。配偶者控除を受けない場合の住民税は151,100円で、配偶者控除を受ける場合は118,100円となるので、33,000円の差が出ます。

配偶者控除を受けるか受けないかで所得税と住民税合わせて52,400円の差が出るというわけです。サラリーマンにとっては大きな金額です

税負担はどのくらいなのか

配偶者の年収が多くなってしまって配偶者控除を受けられない場合は、どの程度負担が増えるのでしょうか。

仮に配偶者の年収が168万円まで上がったとします。社会保険料は約249,000円です。この場合の所得税は19,300円で住民税は大体45,300円です。

配偶者控除を受けられないものの、配偶者特別控除は受けられるので、本人の所得税は62,600円です。住民税も変わって概ね130,100円です。

整理すると、本人の負担は695,000円から715,700円に変更され、配偶者の負担は0円から313,600円に増加します。世帯でみると負担は334,300円増えるという計算です。

配偶者の年収別にみてみる

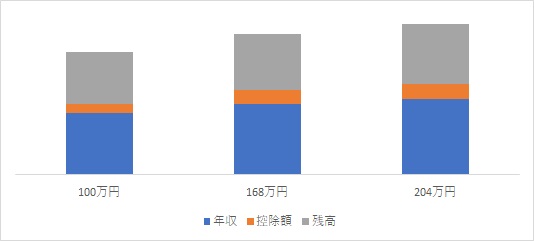

年収別にざっくり計算すると次のようになります。

配偶者の年収が100万円→世帯年収460万円→世帯控除額695,000円

配偶者の年収が168万円→世帯年収528万円→世帯控除額1,029,300円

配偶者の年収が204万円→世帯年収564万円→世帯控除額1,141,300円

あくまで概算ですし、本人の年収によって金額はガラッと変わります。

扶養から外れてもメリットはあります

こうしてみると収入が増えれば税金も保険料も増えるので、配偶者は扶養に入っている方が良さそうにみえます。ですが、年収が増えれば手元に残る金額も確実に増えます。更に言えば、配偶者も厚生年金や雇用保険に加入します。お金の事だけを考えると、たとえ扶養から外れても、手取りや年金が増えて失業保険も使える方が良いと言えるのではないでしょうか。

文:経営管理部 TH